부동산 투자 신탁은 명백한 이유로 소득 투자자들 사이에서 인기 있는 투자이다.

그들은 유리한 세금 구조를 유지하기 위해 수익의 대부분을 전가해야 하는데, 이것은 종종 자산 분류 전반에 걸쳐 매우 높은 배당 수익률을 초래합니다. 여기 166개의 공개 리츠 전체 리스트를 보실 수 있습니다.

이러한 REIT 중 하나는 CLDT(Chatham Loding Trust)입니다. 코로나바이러스 우려로 최근 몇 주 동안 대규모 매도가 있은 후, 주식은 9.6%라는 놀라운 수익률을 기록했고, 절대 수익률 면에서는 미국 증시의 독점 회사에 편입되었습니다. 실제로 배당수익률이 5%를 훨씬 넘는 고수익 주식입니다.

배당수익률이 매우 높을 뿐만 아니라 매달 지급도 합니다. 이것은 현재 58개의 월간 배당주가 있기 때문에 채텀을 차별화하는 데 도움이 됩니다.

수익률이 높은 주식도 상당한 위험을 감수할 수 있습니다. 그 결과, 투자자들은 높은 배당금을 장기적으로 지속가능하게 하는 것이 중요합니다.

채텀의 경우 신탁의 수익능력에 따라 배당금이 지속가능하다고 보고 있습니다. 거의 10%의 수익률과 결합하여 채텀은 소득 창출에 초점을 맞춘 투자자들에게 매력적으로 보입니다.

사업 개요

Chatham Loding Trust는 고급 호텔뿐만 아니라 프리미엄 브랜드 선택 서비스 호텔에 투자하는 자체 기획 REIT입니다. 엄선된 서비스 호텔은 프리미엄 풀서비스 호텔과 같은 혜택을 제공하지 않기 때문에 투숙객에게 다소 저렴한 편입니다. 컨시어지 서비스가 그러한 예 중 하나입니다.

즉, 엄선된 서비스 호텔은 더 많은 고객들에게 어필할 수 있지만 객실당 수익은 더 낮아지는 경향이 있습니다. 채텀의 호텔은 진입 장벽이 높은 주요 시장에 위치해 있으며, 비즈니스 및 소비자 고객 모두를 위한 1차 수요 발생기 근처의 부동산을 취득합니다. 이러한 지역은 대기업 본사, 컨벤션 센터 또는 관광 명소가 있는 도시이다.

시가총액 7억 달러에도 못 미치는 비교적 작은 규모의 신탁으로, 2010년 기업공모가 마무리됐습니다.

Chatham은 현재 프리미엄 브랜드 확장 숙박 및 엄선된 서비스 범주에 총 40개의 호텔 소유 포트폴리오를 보유하고 있습니다. 또한, 이 회사는 공동 사업을 통해 지분을 소유하는 거의 100개의 다른 부동산을 가지고 있습니다.

그것의 재산은 전국에 흩어져 있고, 북동쪽에 가장 높은 집중도를 가지고 있습니다. 신탁의 재산은 방에 대한 수요가 일관된 주요 대도시 지역에 있습니다.

Chatham의 지리적 초점은 탑승자 수를 늘리는 데 도움이 될 뿐만 아니라 평균 속도에도 도움이 됩니다. 실제로 채텀의 2019년 평균 RevPAR은 133달러로 엄선된 서비스 포트폴리오에 탁월하며 일부 풀서비스 브랜드와 어깨를 나란히 했습니다.

채텀은 브랜드와 지리적 노출을 혼합한 것도 여러 시장에 존재하기 때문에 상당히 매력적입니다. 중요한 것은 이들 시장 중 어느 시장도 자체 수익의 4분의 1도 차지하지 않는다는 것입니다. 또한 Chatham은 Losing Inn 브랜드가 매출의 절반 이상을 차지하면서 고도로 집중되어 있지만, 다양성을 제공하는 여러 다른 브랜드도 소유하고 있습니다.

이러한 신뢰는 장기적인 성장을 촉진하고 특정 브랜드 또는 시장 성과에 대한 약점으로부터 스스로를 보호하기 위해 다각화된 시장과 브랜드에 투자하는 것을 목표로 하였습니다. 이 전략은 지난 몇 년 동안 꽤 효과가 있었으며, 우리는 이 전략이 앞으로도 효과가 있을 것입니다.

성장 전망

Chatham은 20/26/20분기의 4분기 실적을 발표했고 신뢰가 분기에 대한 예상을 뛰어넘었기 때문에 결과가 매우 강했습니다. RevPAR은 전년 대비 4.9% 감소해 5%대 6.5% 감소에 대한 예상을 뛰어넘었습니다. 2018년 4분기는 보스턴과 샌디에이고에서 이례적으로 높은 수요를 기록했는데, 채텀은 이를 지속할 수 없다는 점을 분명히 했습니다.

이는 비교 가능한 기반을 매우 높게 만들었고, 매년 REVPAR이 감소하는 결과를 낳았습니다. 우리는 이것이 장기적인 문제가 아니라 일시적인 문제라고 봅니다. 하루 평균 요금은 157달러로 4.1% 하락했고 점유율은 76%로 0.8% 하락했습니다.

조정된 운용 자금 즉, FFO는 310만 달러에서 1,530만 달러로 감소했지만, 신탁의 지침 범위인 1,460만 달러의 상한선을 초과했습니다. 조정된 희석주당 FFO도 0.32달러로 0.28달러에서 0.31달러로 가이드라인을 넘어섰습니다.

가격 인하로 영업이익이 감소해 매출의 150bps에서 42.6%로 감소했습니다. 비교 가능한 호텔 EBITDA 마진은 200bps 하락한 34.4%로 채텀이 제공한 안내 범위보다 높았습니다.

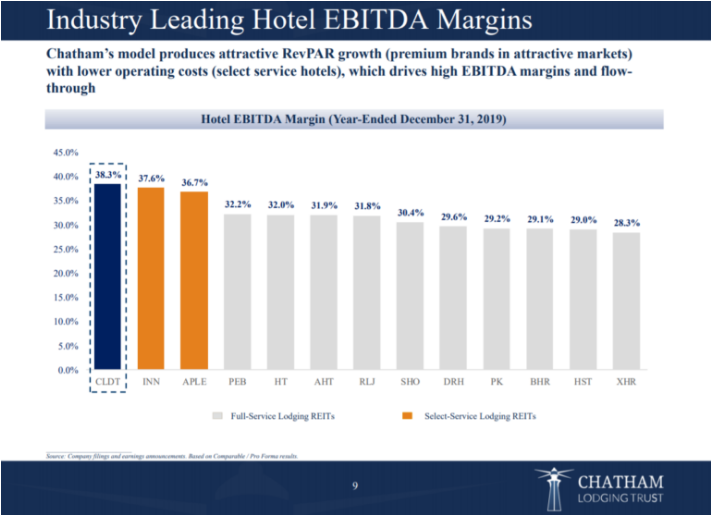

채텀은 수익성 면에서 경쟁사 중 상위권에 있으며, 이것이 우리가 채텀 펀더멘털을 좋아하는 이유 중 하나입니다. 채텀의 EBITDA 마진이 38%를 넘고 있는데, 2018년부터 하락세를 보이고 있고, 나머지 팩에 근접해 있는 가운데 채텀이 계속 선두를 달리고 있습니다.

선택 서비스 숙박은 풀 서비스보다 높은 마진을 제공하며, 채텀은 바로 그러한 이유로 부분적으로 전자에 초점을 맞춥니다.

Chatham은 선택 서비스 분야에서 최고의 시장과 브랜드에 집중함으로써 RevPAR을 선택 서비스 속성에 초점을 맞춘 다른 REIT보다 더 크게 향상시켰습니다.

이를 통해 수익을 증대할 뿐만 아니라 수익률과 고정 비용을 절감할 수 있습니다. 실제로, Chatham은 이 전략을 통해 모든 경쟁사보다 더 나은 RevPAR을 구현한다는 것을 알 수 있습니다.

Chatham의 선택 서비스 모델과 그 실행은 지금까지 두드러졌습니다. 이것은 앞으로 성장 면에서 좋은 도움이 될 것입니다. 이는 채텀의 미래가 밝다는 것을 의미합니다. 우리는 4분기 결과가 장기적 추세에 비해 다소 약하다는 점에 주목하지만, 이는 일시적인 문제이지 영구적 또는 심지어 반영구적 손상의 징후가 아니라고 본다.

배당 분석

채텀의 수익률은 오늘날 9.6%이기 때문에 주주들에게 분명히 큰 매력이다. 많은 리츠들이 이 수준에 가까운 수익률을 가지고 있지만, 우리는 채텀의 수익률이 중요한 구별을 가지고 있다고 믿습니다. 그것은 배당금의 지속가능성입니다.

Chatham의 2020년 조정된 주당 재무담당자 가이드라인에 대한 지급 비율은 75%에 불과합니다. 월 배당금은 여전히 11센트, 즉 연간 주당 1.32달러이며, 4년째 그런 식이다.

채텀의 배당금은 IPO 이후 89% 성장했지만 2016년 3월 이후 성장세가 나타나지 않고 있습니다. 채텀이 페이아웃을 올리는 데 있어서 말을 아꼈다는 점을 감안할 때, 우리는 배당성장이 임박했다고 보지 않습니다.

따라서 투자자가 배당성장을 모색하고 있다면 채텀은 매력적인 주식은 아닐 수 있습니다. 다만 투자자들이 경상소득에 더 집중한다면 수익률이 이렇게 높은 경우는 흔치 않은 수준의 배당안전성을 제공하는 것으로 보입니다. 물론, 투자자들은 항상 채텀과 같은 고수익 주식의 분기별 결과를 모니터링하여 배당이 계속 보장되도록 해야 합니다.

결론

많은 REITs가 높은 수율을 제공하지만, Chatham은 높은 수율과 안전성의 흥미로운 조합을 제공하여 나머지 고수익 팩과 차별화한다고 믿습니다.

주식은 매우 강한 수익률과 강력한 성장 전망을 제공하는데, 이는 우리가 시간이 지남에 따라 수익을 보호한다고 믿습니다. 배당성장의 부족이 이슈화되었지만, 분기별이 아닌 높은 수익률과 월별 지급을 추구하는 사람들에게는, 채텀이 현재 가격에 매력적이라고 봅니다.

Chatham은 또한 최근 매도가 끝난 후 강력한 가치 제안을 제시하며, 올해 주당 재무관리(FFO) 1.76달러의 7.8배에 불과한 가격으로 거래되고 있습니다. 공정가치가 FFO의 9배에서 10배 사이인 Chatham은 투자자들에게 유리한 평가와 함께 매우 높은 수익률과 REIT를 위한 합리적인 배당 안전성을 제공한다고 봅니다. 이러한 요소들을 고려할 때, 채텀을 소유하고자 하는 투자자들은 오늘날 유리한 가격으로 채텀을 소유할 수 있는 기회가 있다고 생각합니다.

'미국 월 배당주' 카테고리의 다른 글

| 미국 월배당주 추천 분석 - Capitala Finance(CPTA) (0) | 2020.12.31 |

|---|---|

| 미국 월배당주 추천 분석 - Chorus Aviation(CHRRF) (0) | 2020.12.31 |

| 미국 월배당주 추천 분석 - Solar Senior Capital(SUNS) (0) | 2020.12.30 |

| 미국 월배당주 추천 분석 - Global Net Lease(GNL) (0) | 2020.12.29 |

| 미국 월배당주 추천 분석 - Vermilion Energy(VET) (0) | 2020.12.29 |

| 미국 월배당주 추천 분석 - Orchid Island Capital(ORC) (0) | 2020.12.28 |

댓글