CVX(Chevron)는 세계에서 가장 크고 잘 알려진 석유 주식 중 하나입니다.

32년 연속 배당금을 늘리면서 가장 안정적인 종목 중 하나이기도 하다. 그 결과, Chevron은 배당이 25년 이상 연속적으로 증가한 57개의 엘리트 배당주로 구성된 그룹인 배당 귀족의 일원입니다.

수익성을 위해 높은 상품 가격에 대한 업계의 의존으로 인해, 배당 귀족 목록에 에너지 주식인 Chevron과 Exxon Mobil(XOM)이 두 개 밖에 없습니다. Chevron의 배당 일관성 및 안정성은 다른 휘발성 에너지 업계에서 두각을 나타낼 수 있도록 도와줍니다.

사업 개요

Chevron은 다음과 함께 6개의 석유 및 가스 슈퍼 메이저 중 하나입니다.

- BP (BP)

- Eni SpA (E)

- Total SA (TOT)

- Exxon Mobil (XOM)

- Royal Dutch Shell (RDS-B)

셰브론은 미국에 본사를 두고 있는 두 개의 석유 및 가스 슈퍼마조르 중 하나이며, 동료 배당 귀족 엑손 모빌과 함께 본사를 두고 있다. 다른 통합 슈퍼마조르와 마찬가지로, Chevron은 업스트림 석유 및 가스 생산과 다운스트림 정유 사업에도 참여하고 있습니다.

유가가 배럴당 100달러 이상에서 배럴당 30달러 미만으로 폭락했던 2014~2016년 석유·가스 슈퍼마저에 어려움을 겪던 끝에 최근 들어 업계가 회복세를 보이고 있습니다.

Chevron은 2016 년에 손실을 기록했으며 2017 년부터 2019 년까지 조정 된 주당 순이익이 $ 3.79, $ 7.74 및 $ 1.54입니다.이 수치는 여전히 회사 정점 (2011 년 $ 13.44)보다 훨씬 낮습니다. 또한 2020 년 Chevron은 주당-$ 2.96의 손실을 기록했습니다. 다운 스트림 부문은 2020 년에 적은 수익을 냈지만 회사 전체의 성과를 올리기에는 충분하지 않았습니다. 전염병은 비즈니스에 상당한 영향을 미쳤으며 실제로 2021 년 결과에 계속 영향을 미칠 것입니다.

특히 Chevron은 최근 분기당 $ 1.29 지급을 선언하면서 배당금을 유지하고 있습니다. 이는이 비율로 5 번째 연속 지급입니다.

결과를 정규화하고 밸류에이션을 계산하기 위해 회사의 중간주기 수익 (2020 년 이전 4 년 평균)을 주당 4.36 달러로 시작합니다.

성장 전망

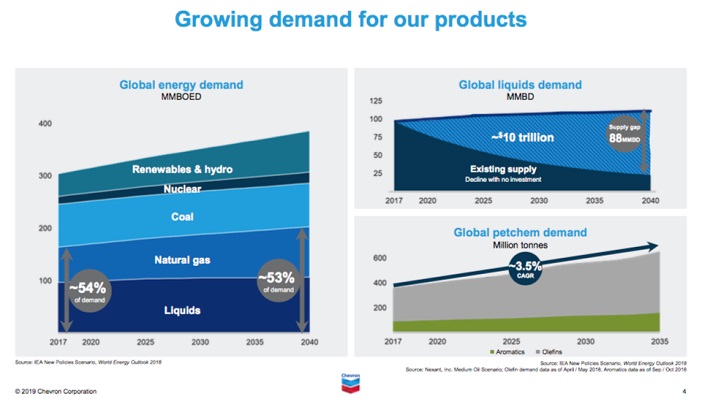

쉐브론은 세계에서 가장 큰 상장 에너지 기업 중 하나이며 지속적인 반등과 유가 안정으로 엄청난 이익을 볼 수 있습니다. 게다가, 그 회사의 제품에 대한 수요는 매우 긴 꼬리 이벤트입니다.

Chevron은 수년간 성장 프로젝트에 많은 투자를 했지만 지난 10년 동안 생산량을 증가시키지 못했습니다. 하지만 쉐브론은 자본비용을 동시에 줄인 반면 과거 투자에 힘입어 생산량을 늘리고 있어 투자 사이클의 호조를 보이고 있습니다.

Chevron은 2017년 5%, 2018년 7%의 생산량을 성장시켰으며, 2024년까지 올해 4%~7%의 생산량 증가를 예상하고 있습니다.

우리는 페름기 분지와 호주에서의 지속적인 성장 덕분에 전염병이 진정되고 Chevron이 성장 모드로 돌아갈 것으로 예상합니다. Chevron은 새로운 발견과 기술 발전 덕분에 지난 2 년 동안 Permian에서 자산 가치를 두 배 이상 늘 렸습니다.

Chevron은 또한 이전의 침체로부터 교훈을 얻었으며 이제는 2 년 이내에 현금 흐름을 제공하기 시작하는 프로젝트에 대부분의 자금을 투자합니다.

우리는 석유 메이저가 향후 5 년 동안 평균적으로 주당 순이익이 4.36 달러의 중간주기 수준 (4 년 평균)에서 12 % 증가 할 것으로 예상합니다.

또한 배당금도 계속해서 증가 할 것입니다. 회사는 30 년 이상의 높은 배당금을 계속 이어가고 있습니다. 그렇다고해서 투자자가 매 4 분기마다 배당금을받을 수 있다는 의미는 아닙니다. Chevron이 4 분기 이상 배당금을 안정적으로 유지 한 경우가 많았으며 (현재 기간이 좋은 예입니다) 결국 전년 대비 비교가 개선 된 것으로 나타났습니다.

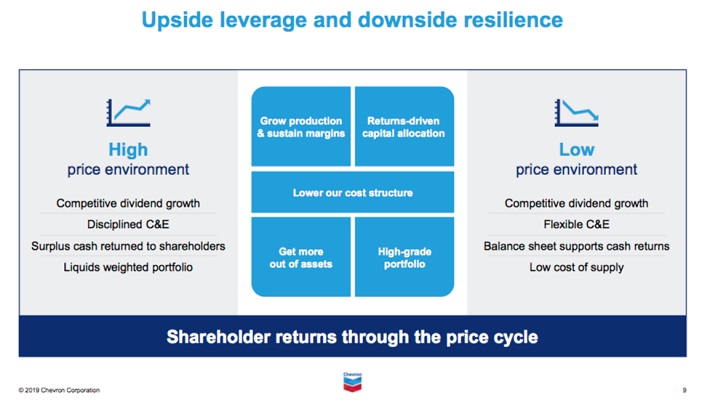

주목해야 할 중요한 점은 Chevron이 모든 환경에서 지불금에 전념한다는 것입니다.

Chevron은 장기적인 성장 기회를 제공하는 여러 가지 경쟁 우위를 가지고 있습니다. 상품 노출로 인해 불황에 취약하지만, 불황 중에도 꾸준히 배당금을 올릴 수 있는 능력을 입증했습니다.

타사와의 경쟁 우위 & 경기 침체에서의 성과

Chevron의 경쟁 우위는 주로 크기와 재정력에서 비롯됩니다. 이 회사는 운영 전문 지식을 바탕으로 역사상 최악의 오일 베어 시장 중 하나인 2014~2016년을 성공적으로 항해할 수 있었습니다.

Chevron의 공격적인 비용 절감 노력은 일관된 수익성을 유지하는 데 도움이 되었습니다. Chevron은 2014 회계와 2015 회계 사이에 자본 지출과 탐험 예산을 최대 100억 달러에서 최대 50억 달러로 줄였습니다. 이 회사는 시추 비용을 계속 줄여, 유가가 배럴당 100달러로 회복되지 않더라도 수익성이 더 높아졌습니다.

사실, 오늘날 Chevron은 주요 석유 회사들 중 가장 낮은 현금 유동성 손실 가격 중 하나를 자랑하기 때문에 상품 가격 불확실성에 대한 최고의 위치를 차지하고 있다고 주장합니다.

Chevron은 에너지 분야에서 동종 업체 중 단연 두각을 나타내고 있습니다. 그러나 이 회사는 2007-2009년 금융위기 당시 실적에서 입증되었듯이 가장 불황에 강한 배당 귀족은 아닙니다.

- 2007년 주당 순이익은 8.77달러

- 2008년 주당 조정 수익: 11.67달러(33% 증가)

- 2009년 주당 순이익 조정: 5.24달러(55% 감소)

- 2010년 주당 순이익 조정: 9.48달러(81% 증가)

쉐브론의 조정된 주당순이익은 2007-2009년 금융위기 동안 50% 이상 감소했지만, 회사는 경쟁사들을 대거 폐업시킨 약세장에서도 간신히 수익을 유지했습니다. 이를 통해 Chevron은 Great Refusion의 매년 배당금을 인상할 수 있었고 실제로 지난 30년 동안 배당금을 계속 인상할 수 있었습니다. 셰브론의 배당 안전성은 에너지 업계 평균을 훨씬 웃돌고 있습니다.

밸류에이션 & 기대 수익

Chevron의 예상 총 수익은 다른 많은 회사보다 평가하기가 더 어렵습니다. 이는 주로 회사의 수익이 변동성이 클 수 있기 때문입니다.

주가가 89 달러에 근접한 상태에서 주가 대비 수익률은 현재 주당 4.36 달러의 중간주기 수익력을 기준으로 20.4 배에 있습니다. 주가가 이익의 14 배에 해당하는 우리의 공정 가치 추정치로 되 돌리면 이는 연 환산 밸류에이션 역풍이 -7 ~ -8 %임을 의미합니다.

그러나 이는 동사의 실적이 기저부 진하고있어 예상되는 EPS 성장률이 크게 증가했기 때문이다. 우리는 주당 4.36 달러에서 5 년 후 주당 7.69 달러로 12 %의 연간 EPS 성장을 예상하고 있습니다 (여전히 10 년 초에 도달 한 수준보다 훨씬 낮음). 5.8 %의 시작 수익률 및 밸류에이션 영향과 결합하면 향후 5 년 동안 연간 총 예상 수익률이 8 % ~ 9 % 일 가능성이 있음을 의미합니다.

결론

쉐브론은 2007-2009년의 대불황과 2014-2016년의 석유 침체를 동시에 헤쳐나갈 수 있었던 희귀 석유 및 가스 회사 중 하나입니다. 2018년 3.7% 증가, 2019년 6.3% 증가 등 최근 배당 확대까지 이뤄졌습니다.

Chevron의 낮은 비용 구조로 인해, 이제 훨씬 더 낮은 평균 석유 가격을 수익성 있게 처리할 수 있게 되었습니다. 또한, 미국과 국제 시장의 새로운 프로젝트는 회사가 계속 성장하는 데 도움이 될 것입니다.

셰브론의 주식은 이 시점에서 합리적으로 평가되는 것으로 보이며 향후 5년 동안 높은 한 자릿수 수익률을 기록할 것으로 예상됩니다. 수익률 4%와 연배당 증가 등으로 소득투자자들의 매력도 높습니다.

-2020년 8월-

Chevron은 2007 ~ 2009 년 대 불황, 2014 ~ 2016 년 석유 침체, 지금까지 COVID-19 대유행을 배당금을 삭감하지 않고 헤쳐 나갈 수 있었던 희귀 한 석유 및 가스 회사 중 하나입니다.

2018 년 3.7 % 증가, 2019 년 6.3 % 증가, 2020 년 8.4 % 증가를 포함하여 최근 배당금을 늘 렸습니다. Chevron의 낮은 비용 구조 덕분에 이제 훨씬 더 낮은 평균 가격을 처리 할 수 있습니다. 기름 또한 미국 및 국제 시장의 새로운 프로젝트는 회사가 계속 성장하는 데 도움이 될 것입니다.

Chevron의 밸류에이션이 지나치게 매력적이지는 않지만 에너지 수요와 관련된 "스냅 백"효과가 견인력을 얻고있는 것으로 보입니다. 주식은 정상 경제로의 회복과 5.8 %의 배당 수익률로 인해 현재 가격 수준에서 높은 한 자릿수 수익률을 제공 할 수 있습니다.

- 2021년 2월-

'미국 배당 귀족 주식 분석' 카테고리의 다른 글

| 미국 배당 귀족 주식 추천 분석 - Sherwin-Williams(SHW) (0) | 2021.05.31 |

|---|---|

| 미국 배당 귀족 주식 추천 분석 - Automatic Data Processing(ADP) (0) | 2021.05.30 |

| 미국 배당 귀족 주식 추천 - 맥도날드(McDonald’s(MCD)) (0) | 2021.05.28 |

| 미국 배당 귀족 주식 추천 분석 - Abbott Laboratories(ABT) (0) | 2021.05.26 |

| 미국 배당 귀족 주식 추천 분석- Ecolab(ECL) (0) | 2021.05.25 |

| 미국 배당 귀족 주식 추천 분석 - Aflac(AFL) (0) | 2021.05.24 |

댓글