요약

- 이 기사는 "5 월에 팔리고 떠나라"라는 시장 속담에 경험적 증거를 추가합니다.

- 이전 학술 연구를 바탕으로 지역, 자산 클래스 및 장기간에 걸쳐 시장 수익률에 계절성이 있음을 알 수 있습니다.

- 5 ~ 10 월 기간은 역사적으로 11 ~ 4 월 기간보다 크게 저조했지만 작년에는 그렇지 않았습니다. 주식은 2020 년 3 월에 급격히 매도했으며 여름 내내 랠리를 이어 갔다.

- 투자에 대한 장기적인 접근 방식이 부를 쌓는 더 나은 방법 일 수 있지만, 주식 시장 수익률의 역사적 계절성은 주목할 만하고 독자들에게 이해할 가치가 있습니다.

"5 월에 판매하고 떠나십시오"라는 옛 격언을 통한 전술적 포지셔닝이 현명한 조언인지 아니면 넌센스인지 살펴볼 것입니다.

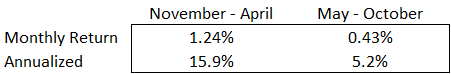

60 년이 넘는 데이터를 사용하여 미국 주가 지수가 처음으로 500 개 구성 종목에 도달했을 때까지 거슬러 올라가는 시장 수익률을이 두 개의 반기 요소로 나누었습니다. 이 연구는 놀라운 결과를 가져 왔습니다. 아래 표에서 볼 수 있듯이 5 월부터 10 월까지 6 개월 동안 국내 주식 투자자의 연간 수익률은 하위 추세 5.2 %였습니다. 반대로 11 월부터 4 월까지의 수익은 연간 15.9 %로 놀랍습니다.

장기적인 연구 기간 동안이 계절성은 평균적으로 유지되었지만, 그해 초 역사적으로 급격한 COVID 관련 매도 이후 시장이 계속해서 랠리를 펼쳤 기 때문에 "5 월에 매도"는 2020 년에 좋지 않은 전략이었습니다. 2019 년 11 월부터 2020 년 4 월 사이의 기간 (-3.2 %)은 2020 년 5 월과 2020 년 10 월 사이의 기간 (+ 13.3 %)보다 크게 저조했습니다. 2020 년 5 월 시작된 6 개월 동안의 성과는 2009 년 글로벌 금융 위기에서 회복 된 이후 가장 컸습니다. 이는 "5 월에 매도"가 작동하지 않는 매우 두드러진 두 가지 사례이지만, 역사적으로 더 나은 성과를 거두었습니다. 우리가 대답하고자하는 질문은이 달력 효과가 가짜인지 아니면 알파를 찾는 독자들이주의해야 할 것이 있는지 여부입니다.

시장 현상을 조사 할 때 자주하는 것처럼, 나는 그 주제에 대한 학문적 연구로 향하고 있으며, 내 통찰력으로 보완 할 것입니다. 2001 년 네덜란드의 연구원 인 Sven Bouman과 Ben Jacobsen은 The Halloween Indicator, '5 월에 팔리고 떠나라': Another Puzzle을 발표했습니다. 저자는이 타이밍 메커니즘이 1970-1998 년에 걸친 데이터 세트에서 37 개의 선진국 및 신흥 시장 경제 중 36 개에서 보유하고 있음을 발견했습니다.

그들은 그 효과가 유럽 국가에서 특히 강하고 시간이 지남에 따라 강력하다는 것을 발견했습니다. 2013 년에 Sandro Andrade, Vidhi Chhaochharia 및 Michael Fuerst는 "5 월에 판매하고 떠나자"는 떠나지 않을 것이라고 발표했습니다. Bouman-Jacobsen 연구를 기반으로 저자는 "5 월에 판매"효과가 지속된다는 사실을 발견했습니다. 미국에서이 현상은 2020 년의 급격한 반전 이전 8 년 중 7 년 동안 지속되었습니다.

시장이 Bouman-Jacobsen 데이터 세트에서 28 년 동안의 실적이 우수한 차익 거래가 있다고 믿었다면 Andrade, Chhaochharia, Fuerst 데이터 세트를 통해 향후 14 년 동안 지속적으로 실적이 우수한 것을 보지 않았어야했습니다. 주어진 데이터 세트에는 항상 이상한 이상이 있으므로 연구를 표본 외 기간으로 확장하면 신뢰도가 더 높아집니다. Bouman-Jacobsen 연구는 1694 년까지 거슬러 올라가는 영국의 데이터에서 이러한 계절적 효과가 적용되었음을 추가로 보여주었습니다! 이 데이터 세트는 George Washington의 탄생보다 38 년 전의 날짜였습니다.

우리는 "5 월 매도"가 주식 시장의 다양한 기간에 걸쳐 지속되었음을 알고 있습니다. 이 시장 이상에 대한 추가 지원은 통화 및 신용 시장에서 볼 수 있습니다. 이는 금융 시장의 리스크에 대한 총체적 태세가이 두 반기 기간에 현저하게 다른 계절성이 있음을 시사합니다.

이 계절성이 존재하는 이유와 지속 된 이유는 무엇입니까? 아마도 계절성은 휴가로 인해 유발 될 수 있습니다. 이는 투자자가 사무실을 떠나있을 때 위험 자산에 대한 수요가 적다는 것을 의미 할 수 있습니다. 이러한 가능한 설명은 여름 휴가가 더 긴 유럽에서 "5 월 매도 효과"가 더 강력한 이유를 설명 할 수 있습니다. 이 달력 효과에는 약간의 장점이 있습니다. 나는 12 월과 1 월의 고수익 채권 시장에서 소위 산타 클로스 효과라고하는 강력하고 지속적인 달력 효과를 보 였는데, 이는 휴일 일정을 수용하는 그 달의 기본 부채 공급이 상대적으로 부족했기 때문이라고 생각합니다. 달력 효과는 Efficient Market Hypothesis를 위반하는 것이지만 시장 구조와 인간 행동이 그 존재를 허용 할 수있는 것으로 보입니다.

수익의 계절성에 대한 또 다른 흥미로운 관찰은 애틀랜타 연방 준비 은행의 Mark Kamstra, Lisa Kramer 및 Maurice Levi의 2003 년 논문에서 포착되었습니다. Winter Blues : A SAD Stock Market Cycle에서 저자들은 동지 이전에 낮은 수익률을 기록했고 그 이후 강력한 수익률을 기록했습니다. 그들은 하루의 길이를 일부 사람들의 우울증 감정과 연결시키는 문서화 된 의학적 상태 인 계절성 정서 장애가 위험 감수 및 시장 수익에 영향을 미친다고 가정합니다. 이 주장을 뒷받침하면서 데이터 세트의 영향은 높은 위도 (겨울에는 더 짧은 날)에서 더 강해 보이고 남반구에서는 6 개월 지연 (북반구와 반대 계절)으로 나타납니다. 특히 남반구의 독특한 선진 시장 인 뉴질랜드는 Bouman-Jacobsen 연구에서 "5 월에 판매"가 작동하지 않은 유일한 국가였습니다.

아마도 "5 월에 판매"는 이러한 달력 효과와 날씨가 기분에 미치는 영향에 의해 강화 될 수 있지만, 상대적으로 짧은 데이터 세트에서 단순히 가짜 상관 관계에 무게를 더하는 작은 변수 일 수 있습니다. 불행히도 우리는이 가설을 테스트하기 위해 60 년 이상의 S & P 500 (SPY) 데이터를 기다릴 수 없습니다.

알파 독자를 찾는다는 것은 무엇을 의미합니까? 나는 시장 계절성을 뒷받침하는 증거에 놀랐지 만, 당신의 위험한 자산을 매각하고 향후 6 개월 동안 현금에 앉는 것을 옹호하지는 않습니다. 이 60 년이 넘는 기간 동안 수익이 낮은 반기 기간을 기록한 투자자는 여전히 수익을 희생했을 것입니다. 나는 투자자들, 특히 장기적인 시야를 가진 젊은 투자자들은 내가 기사 개봉 면책 조항에 명시된 바와 같이 오랜 기간 동안 주식 위험 프리미엄을 포착해야한다고 생각합니다. 타이밍 시장은 일관되게 어려운 제안입니다. 우리가 작년 초에 경험 한 것과 같이 장기적인 관점에서 더 깊이 파고 다운 시장에 더 많이 투자하는 것이 대부분의 투자자에게 더 나은 조언 일 것입니다.

좀 더 전술적으로 시장에 관심이있는 투자자들에게이 데이터가 적어도 생각을 자극했으면합니다. 시장 이상을 테스트하려는 경우 긴 시간 간격, 지역 및 다양한 자산 클래스에서이를 테스트 할 수 있습니다. 이상하게 들리 겠지만 "5 월에 판매"라는 속담은 시장의 비정상적인 계절성을 정확하게 포착하는 것 같습니다.

다음 기사에서는 전환 "5 월 판매"전략과 다른 시장에서이 현상을 살펴볼 것입니다.

'미국 주식 투자 전망' 카테고리의 다른 글

| Pershing Square 의 Bill Ackman(빌애크먼) 포트폴리오 (0) | 2021.06.21 |

|---|---|

| 미국 헬스케어 관련주식 회복에 대한 4가지 질문을 해보자 (0) | 2021.06.10 |

| 강한 반등을 준비하고 있는 기술주 TOP3 (0) | 2021.05.10 |

| 미국 주식 - 배당주 투자에 대해서 알아봅시다. (0) | 2021.04.08 |

| 빌 애크먼의 포트폴리오 TOP 7 분석(Bill Ackman’s 7 Stock) (0) | 2021.04.07 |

| 미국 주식 BUZZ ETF 분석(SNS에서 핫한 종목만 추종함) (0) | 2021.03.21 |

댓글