일반적으로, 에너지 주식은 높은 배당금으로 인해 소득 투자자들 사이에서 높은 평가를 받고 있습니다. 이는 잠재적으로 높은 수익률을 낼 수 있는 주식을 찾는 수입 투자자들의 선호도가 높은 분야이다.

우리의 고배당주 리스트에 포함되는 에너지주가 많습니다.

최근 그리고 대규모의 유가 하락은 전세계 석유 슈퍼마저들 사이에서 큰 혼란을 야기시켰습니다. 사우디 아라비아의 최근 증산 조치는 전세계 석유 공급 과잉을 악화시켰습니다. 엎친 데 덮친 격으로, 코로나바이러스 확산은 세계적인 불황을 야기할 것이며, 이는 석유 수요의 현저한 감소를 초래할 것입니다.

종합하면, 이러한 세력은 최근 몇 주 동안 많은 석유 회사들의 주가에 큰 하락을 야기시켰습니다. 이 때문에 투자자들은 특히 선택에 신중해야 합니다. 투자자들 역시 석유주식의 지속적인 변동성을 기대해야 하며, 위험에 대한 내성이 높은 투자자만 에너지주 매입을 고려해야 합니다.

그렇기는 하지만 장기집중과 위험관용도가 높은 투자자들에게는 주가가 크게 하락해 복수의 에너지주가 저평가된 것으로 보입니다. 이로 인해 에너지 부문 전반에 걸쳐 배당수익률이 높아졌습니다. 이 기사에서는 장기 수입 투자자들에게 매력적이라고 생각하는 6대 석유 슈퍼마저에 대해 다룰 것입니다.

목차

빅 오일(Big Oil)과 슈퍼 마저(super-majors)라는 용어는 상호 교환이 가능하며, 국가 소유가 아닌 6대 석유 회사를 지칭합니다. 6개의 빅 오일 슈퍼마조는 다음과 같습니다.

- Royal Dutch Shell (RDS.A)(RDS.B)

- Exxon Mobil (XOM)

- BP plc (BP)

- Total (TOT)

- Chevron (CVX)

- Eni (E)

이 포스팅에서는 6개 석유 슈퍼마저들의 예상 5년 수익률을 기준으로 순위를 정하겠습니다. 우리는 가치평가 변동, 기대수익 증가, 배당수익률의 조합을 바탕으로 기대수익률을 계산합니다. 주식은 최고 수익률에서 최저 수익률까지 연 예상 수익률 순으로 나열됩니다.

Supermajor Big Oil Stock #1: Royal Dutch Shell (RDS.A)(RDS.B)

- Expected Returns: 19.4%

로열 더치 쉘은 석유와 가스의 슈퍼메이저로 연간 생산량 기준으로 엑손모빌에 이어 두 번째로 큰 규모이다. Shell은 Den Haag(네덜란드)뿐만 아니라 영국(영국)에도 본사를 두고 있습니다. 이 회사의 주식에는 네덜란드에 상장된 RDS.A 주식과 영국에 상장된 RDS.B 주식의 두 종류가 있습니다.

코로나바이러스 사태로 올해 들어 유례없는 석유제품 수요가 몰렸습니다. 국제에너지기구(IEA)는 전 세계 석유제품 수요가 2019년 하루 1억10만배럴에서 올해 9천170만배럴로 둔화될 것으로 내다봤습니다. 내년에는 급격한 회복이 예상되지만, 내년 초까지는 바이러스에 대한 백신이 개발되어야만 합니다.

7월 말에 Royal Dutch Shell은 2020년 2/4분기 재무 결과를 보고했습니다. 대유행은 석유, LNG, 가스 가격과 정제 마진에서의 가격 하락을 야기시켰습니다. 지난 1분기 탄력성을 유지했던 통합가스 부문은 휘발유 가격 하락으로 전 분기 대비 실적이 79%나 폭락했습니다. 이러한 역풍으로 인해 Shell은 조정된 수익에서 82%의 하락을 기록했습니다.

아래 슬라이드에서 보듯이 Shell은 운영비를 절감하여 전례 없는 위기를 극복하기 위해 최선을 다했지만, 제품 가격과 이윤의 하락이 이러한 노력을 거의 상쇄했습니다.

지난 3월 말, 대유행 속에서 비관론이 극대화된 시점에서 쉘의 경영진은 배당은 안전하다고 주장했지만, 4월 셸은 66%의 배당을 삭감했습니다. 그것은 2차 세계대전 이후 쉘에 대한 첫 번째 배당금 삭감입니다. 한편으로, 그 회사의 CEO의 오해의 소지가 있는 입장은 분명 실망스럽습니다. 반면 2분기에는 석유 메이저 중 유일하게 셸과 토탈이 흑자를 기록했습니다.

Shell은 2015년에 530억 달러 규모의 거래로 심해 천연가스 집중 회사인 BG 그룹을 인수했습니다. Shell은 이러한 인수 덕분에 생산량이 상당히 증가했지만, 지난 3년 동안 생산량은 변동이 없었습니다. 경영진은 올해 하루 125만배럴, 2021년 이후에는 하루 130만배럴의 신규 프로젝트가 기여할 것으로 예상하고 있습니다.

이러한 생산량은 기존 유전들의 자연적인 감소로 상쇄될 가능성이 높기 때문에 셸의 생산량이 향후 몇 년간 의미 있게 증가할 것으로 예상하지 않습니다. 이는 셰브론, BP, 토탈 등 다른 석유 메이저들이 최근 몇 년간 빠른 속도로 생산량을 늘려온 것과는 확연히 대조되는 현상입니다.

이러한 침체는 Shell 분야의 자연적인 감소와 그것의 광범위한 자산 분할로 인해 발생했으며, 이것은 값비싼 인수에 자금을 대는 데 도움을 주었습니다. 이 두 가지 요인으로 인해 쉘의 보유 기간도 6년 연속 감소하고, 또래집단의 평균 보유 기간(~11년)보다 훨씬 짧은 7.9년에 도달했습니다.

한편, 셸은 이전 에너지 부문의 침체기였던 2014년부터 2016년 사이에 운영비를 대폭 절감하고 고품질 저비용 적립금에 투자하여 주어진 유가로 과거보다 수익성이 높아졌습니다. 셸은 브렌트가 이전 침체 이전보다 약 -40% 감소했음에도 불구하고 2018년 310억 달러의 기록적인 유기농 무료 현금흐름을 기록했습니다.

우리는 2025년까지 11%의 연간 주당 수익이 그들의 중간 주기 수준인 2.97달러(5년 평균)에서 떨어질 것으로 예상하는데, 이는 주로 원자재 가격 상승에 기인합니다. 또 셸 주식은 현재 우리의 공정가치 추정치인 11보다 낮은 8.8배의 중간기간의 수익에 거래되고 있습니다. 5년 후 우리 주식의 공정한 평가 수준에 도달하면 연간 4.4%의 수익 배수 확대를 누릴 수 있을 것입니다. 또한 4.9%의 선도배당 수익률을 감안할 때 향후 5년간 주식은 연평균 19.4%의 수익을 제공할 수 있을 것으로 예상됩니다.

Supermajor Big Oil Stock #2: Exxon Mobil (XOM)

- Expected Returns: 17.4%

Exxon Mobil은 석유 및 가스 산업 전반에 걸쳐 운영이 가능한 통합된 대규모 통합 회사입니다. 2019년, 석유 메이저는 업스트림 부문에서 수익의 80% 이상을 창출했으며, 나머지는 다운스트림(대부분 정제) 부문과 화학 부문에서 창출했습니다.

엑손모빌은 25년 이상 연속 배당증가 종목군인 '배당 귀족' 명단에 올라 있습니다.

7월 말, Exxon은 2020년 2/4분기(7/31/20)의 재무 결과를 보고했습니다. 세계적인 정제 제품 수요에 대한 대유행의 영향으로 석유 메이저는 전 분기 동안 석유와 가스 생산량을 각각 3%, 12% 감소시켜 총 7% 감소했습니다. 게다가, 엑손은 정유 시설을 가동하는 동안 평균적으로 실현된 석유와 가스의 가격은 급락했습니다. 따라서 주당 0.61달러의 조정된 이익에서 주당 -$0.70의 조정된 손실로 전환되었습니다.

엑손은 현재 대유행과 대유행의 시작 전부터 이미 부진했던 성능으로 인해 완벽한 폭풍을 맞고 있습니다. 지난 몇 분기 동안, 다운스트림과 화학 부문은 마진 침체로 고통 받고 있습니다. 이 두 부문은 경기 침체기에 거대 석유회사의 결과에 강력한 완충제를 제공했지만, 현재 진행 중인 경기 침체기에는 그렇지 못했습니다.

엑손의 몇 분기 연속 실적 부진과 코로나바이러스가 사업에 미치는 영향으로 주가가 20년 만에 최저치 가까이 급락했습니다. 결과적으로, 그 주식은 지수에 92년 동안 지속적으로 존재한 후, 최근 다우존스에서 퇴출되었습니다.

게다가 엑손은 단기적으로 현금흐름의 막대한 적자로 인해 향후 몇 달 안에 배당을 삭감할 수 밖에 없을 것이라는 추측이 증가하고 있습니다. 엑손은 내년에 만료되는 스톡옵션의 경우 향후 12개월 동안 약 50%의 배당감소 가격을 이미 책정하고 있는 가운데 2021년 말까지 현금흐름에서 480억 달러의 적자에 직면할 가능성이 높은 것으로 알려졌습니다. 우리는 특히 전염병으로 인한 경기 침체가 예상보다 오래 지속될 경우 엑손의 배당금이 삭감될 위험에 처해 있다고 생각합니다.

한편, 엑손의 장기적인 성장 전망에 대해서는 긍정적인 입장을 유지하고 있습니다. 석유와 가스에 대한 전 세계 수요는 2021년에 작년 수준에 근접하여 다년간의 성장 궤도로 되돌아갈 가능성이 있습니다. 더구나 엑손은 2025년까지 하루 생산량 480만배럴에서 50만배럴로 늘리기 위해 최근 몇 년간 자본비용을 크게 늘렸습니다.

페미안 분지는 주요 성장 동력이 될 것입니다. 페미안 분지는 이 지역에 약 100억 배럴의 석유를 가지고 있고 2024년까지 이 지역에서 하루에 10만 배럴 이상의 석유를 생산할 것으로 예상되기 때문입니다. 에너지 분야에서 가장 흥미로운 성장 프로젝트 중 하나인 가이아나는 또 다른 주요 성장 동력이 될 것입니다.

엑손모빌은 2019년부터 가이아나에서 6개의 주요 심해 발견을 했으며, 18개의 드릴링된 우물 중 16개의 발견이 있을 정도로 부러운 89%의 성공률을 기록하고 있습니다. 엑손은 예정보다 먼저 리자 1단계를 시작했습니다. 가이아나의 총 회수가능 자원은 80억 배럴 이상의 석유 등가 배럴로 추산됩니다.

성장 잠재력이 유망한 Exxon은 향후 5년간 주당 평균 8.0%씩 성장하여 중간 규모(5년 평균)인 3.26달러에서 벗어날 것으로 예상됩니다. 이 주식은 현재 중간주기 수익의 11.0배에 거래되고 있는 반면, 우리의 공정가치 추정치는 13배의 수익배수이다. 가격 대비 수익 배수를 확대하면 연간 수익률이 3.3% 상승할 수 있습니다. 또한 배당수익률 9.7%, 연간 수익률 8.0%를 감안할 때 Exxon은 향후 5년간 연평균 17.4%의 수익률을 제공할 가능성이 높습니다.

Supermajor Big Oil Stock #3: BP plc (BP)

- Expected Returns: 17.0%

BP는 2010년 대형 사고 이후 극심한 어려움을 겪고 있습니다. 그것은 지금까지 이 사고에 대해 670억 달러를 지불했습니다. 이 금액은 그 이후의 모든 수익과 거의 같습니다. 사고 발생 9년이 지난 2019년에도 BP는 24억 달러(수익의 24%)를 지급했습니다. 그 회사는 올해 15억 달러를 지불할 것으로 예상하고 있습니다.

BP는 저비용 적립금을 추가함으로써 포트폴리오를 크게 개선했으며, 최근 몇 년간 생산량을 눈에 띄게 늘렸습니다. 2016년부터 23개의 주요 프로젝트를 온라인에 도입하고, 2021년 말까지 12개의 주요 프로젝트를 추가로 진행하고 있습니다. 프로젝트 확대에 힘입어 2018년부터 2021년 말까지 하루 생산기지에 190만배럴을 증설할 것으로 내다보고 있습니다. 새로운 적립금은 기본 적립금보다 현금 마진이 35% 더 높고 개발 비용이 20% 더 낮습니다.

더욱이 BP는 이전 침체(2014~2016년)에서 운영비를 대폭 줄이고 지금은 배럴당 40달러 이하의 수익성 있는 프로젝트에만 투자하면서 약점인 50달러까지 낮췄고 2021년에는 35~40달러로 추가 인하될 것으로 예상하고 있습니다. 우리는 BP가 향후 5년간 주당 평균 9.0%씩 성장하여 중간 주기 수준(4년 평균)인 2.00달러에서 벗어날 것으로 예상합니다.

하지만 2019년에는 자산매각을 포함한 67%, 실제 57%의 실망스러운 유기적립금 대체율을 기록했습니다. 게다가, BP는 현재 전염병이 에너지 시장에 미치는 영향 때문에 강한 역풍을 맞고 있습니다.

8월 초, BP는 2020년 2/4분기 재무 결과를 보고했습니다. 분기 동안 원유는 일시적으로 20년 만에 최저치로 급락한 반면 미국의 평균 천연가스 가격은 25년 만에 최저 수준인 1.70달러로 하락했고 정유사 가동률은 70%까지 떨어졌습니다.

또한 생산량이 3.3% 감소한 것을 감안하여 BP는 작년 분기의 28억 달러의 조정 이익에서 -67억 달러의 손실로 전환했습니다.

BP는 엄청난 부채로 인해 현재의 극심한 침체에 빠졌습니다. 석유 메이저는 이전의 에너지 시장의 침체에서 그것의 배당을 옹호했지만, 그것의 레버리지된 대차대조표와 올해 예상되는 물질적 손실로 인해 3/4분기에 그것의 배당을 50% 줄였습니다.

최근의 배당감소에도 불구하고, BP는 여전히 6.3%의 매력적인 전진 배당수익률을 제공하고 있습니다. 특히 석유 메이저 경영진의 주주 친화적인 면모를 감안할 때 이러한 배당금은 안전한 것으로 간주될 수 있습니다. 게다가, 그 주식은 우리의 공정가치 추정치인 12.0을 밑도는 중간기간의 수익의 10배에 거래되고 있습니다.

향후 5년간 당사의 공정한 평가 수준에 도달하면 연간 3.7%의 평가 수준 확대를 누릴 수 있습니다. 주당 기대수익률 9%, 배당 6.3%, 다중확장 연 3.7%를 합치면 2025년까지 연간 기대수익률은 17.0%다.

Supermajor Big Oil Stock #4: Total (TOT)

- Expected Returns: 15.2%

시가총액 기준으로 보면 석유·가스 회사로는 세계 4위이다. 다른 석유 가스 슈퍼 전공자들과 마찬가지로, 이 회사는 완전히 통합된 회사입니다. 총액은 업스트림, 다운스트림(대부분 정제), 마케팅 및 서비스, 가스, 재생 에너지 및 전력의 4개 부문에서 작동합니다.

7월 말, Total은 2020년 2/4분기 재무 결과를 보고하였습니다. 코로나바이러스 사태로 브렌트의 평균 가격은 30달러까지 급락했고 유럽 휘발유 가격은 역사적 최저치로 폭락했습니다. 게다가, 토탈은 OPEC이 시행한 감산 때문에 생산을 3% 줄였습니다. 그럼에도 불구하고, Total은 분기에 주당 0.02달러의 한계 수익을 올릴 수 있었습니다.

2분기에 이익을 낸 로열 더치셸과 함께 석유 메이저는 토탈이 유일했고, 다른 동료들은 물질적 손실을 기록했습니다. 따라서 Total은 통합된 비즈니스 모델 덕분에 침체기에 가장 탄력적인 석유 메이저라는 것을 다시 한번 입증했습니다. 가스·재생에너지·파워 부문은 상반기 21%의 영업이익을 달성해 대유행으로 인한 경기 침체가 심각한 가운데 기업 실적에 강력한 지원을 했습니다.

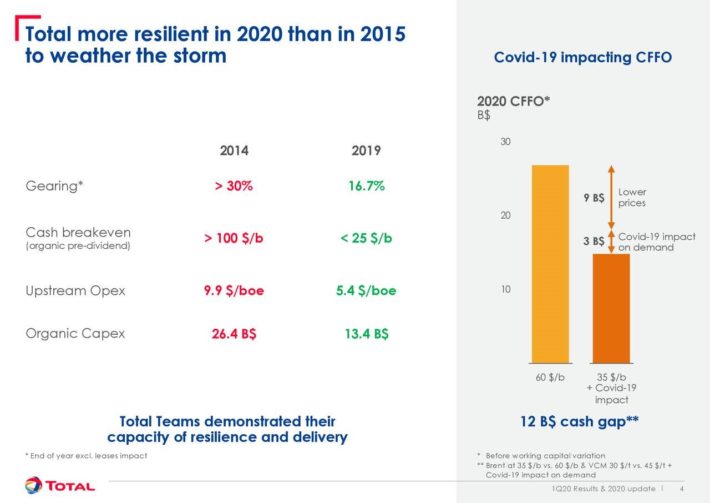

토탈이 2014년 에너지 부문의 이전 침체 이후 자산 포트폴리오의 품질과 복원력을 크게 향상시킨 것도 주목할 만한 사실입니다. 운영비를 50% 가까이 절감했고 현금 인출 포인트도 배럴당 100달러 이상에서 25달러로 줄였습니다.

이것은 특히 토탈이 2014년에서 2016년 사이에 에너지 시장의 침체에서 가장 탄력적인 석유 메이저를 이미 증명했다는 것을 고려하면, 감탄할 만한 성과이다.

강력한 LNG 생산량 증가에 따른 현금흐름 10억 달러 증가에 힘입어 토탈의 유기농 선배당 브레이크벤은 배럴당 25달러 이하이고 유기 후배당 브레이크벤은 배럴당 50달러 이하이다. 올해 배당금을 줄인 로열더치셸과 BP와는 확연히 대조적입니다.

장기간의 유행병이 발생할 경우 토탈의 7.9%의 배당률은 절대적으로 안전하지 않지만, 토탈의 뛰어난 회복력은 에너지 부문에 집중한 투자자들에게는 예외적으로 매력적인 배당금을 제공합니다. 미국 투자자들은 토탈이 프랑스에 기반을 두고 있기 때문에 배당 원천세가 부과될 수 있다는 점에 유의해야 합니다.

우리는 강력한 생산 증가와 대유행 사태가 진정된 후 상품 가격 호조에 힘입어 2025년까지 연간 7%의 주당 수익 성장이 중간 주기 수준인 3.65달러(5년 평균)에서 벗어날 것으로 예상하고 있습니다.

총액은 7% 예상 이익 증가율 외에도 중간주기 수익의 10.4배에 거래되고 있으며, 이는 공정가치 추정치인 12배에 못 미칩니다. 5년 후 우리 주식의 공정한 평가 수준에 도달하면 연간 2.9%의 수익 배수 확대를 누릴 수 있을 것입니다. 7.9%의 배당률을 합치면 2025년까지 연간 15.2%의 수익률을 예상하고 있습니다.

Supermajor Big Oil Stock #5: Chevron (CVX)

- Expected Returns: 15.1%

쉐브론은 엑손모빌에 이어 미국 2위의 석유회사이다. 그리고 엑슨과 마찬가지로 쉐브론은 배당 귀족 명단에 올라 있습니다.

지난해 Chevron은 업스트림 부문에서 수익의 78%를 창출했습니다. 또한 Chevron은 석유와 천연가스를 61/39 비율로 생산하지만, 가스 생산량의 일부는 유가에 따라 가격이 책정됩니다. 그 결과, 쉐브론 생산의 약 75%가 유가를 기준으로 가격이 책정되고 있습니다.

7월 말, Chevron은 2020년 2분기(7/31/20)의 재무 결과를 보고했습니다. 석유제품 수요에 대한 대유행의 영향으로 쉐브론은 전분기 대비 생산량을 3% 줄였고, 평균실현유가는 57달러에서 20달러로 65% 급락했습니다. 그 결과, 석유 메이저는 주당 1.77달러의 이익에서 주당 -$1.59의 손실로 전환되었습니다.

쉐브론은 2017년 5%, 2018년 7%, 2019년 4%의 생산량을 성장시켰고, 최근까지 향후 4년간 매년 3%~4%씩 생산량을 늘릴 것으로 기대했습니다. 하지만, 대유행으로 올해 성장 궤도에 차질이 생겼습니다.

그럼에도 불구하고, 우리는 Permian Basin과 호주의 지속적인 성장이 석유 메이저가 내년부터 성장 모드로 복귀하는 데 도움이 될 것이라고 믿습니다. 쉐브론이 새로운 발견과 기술적 진보에 힘입어 지난 2년 동안 Permian에서 자산 가치를 두 배 이상 높인 것은 주목할 만한 일입니다. 새로운 봉쇄 조치가 없을 경우, 세계 석유 수요는 내년에 거의 모든 손실을 회수하고 하루에 약 9천9백만 배럴까지 증가할 것으로 예상됩니다. 이에 따라 쉐브론은 내년부터 생산량 증가를 재개할 것으로 보입니다.

게다가, 현재 Chevron은 대부분의 자금을 2년 이내에 현금 흐름을 제공하기 시작하는 프로젝트에 투자하고 있습니다. 당사는 향후 5년 동안 중간 주기 수준(4년 평균)인 4.36달러에서 연평균 약 13%의 주당 수익을 올릴 것으로 예상하고 있습니다.

상품 생산자로서, 쉐브론은 특히 그것이 유가에 두 번째로 가장 민감한 석유 메이저 (에니에 이어)라는 점을 고려할 때, 유가의 어떠한 하락에도 취약합니다. 따라서 그것은 유행병으로 인한 지속적인 침체에 취약합니다.

긍정적인 측면으로, Chevron은 동종업계에서 가장 강력한 대차대조표를 보유하고 있으며, 배럴당 55달러의 유가로 가장 낮은 배당금 위반 포인트 중 하나입니다.

이러한 특징들은 특히 전염병이 에너지 시장에 미치는 영향의 지속 기간에 관한 불확실성을 감안할 때, 지속적인 침체기에 가장 중요합니다.

셰브론의 주식은 현재 주당 중간 사이클 수익인 4.36달러의 17.4배에 거래되고 있습니다. 우리의 공정가치 추정치는 15.8의 주가수익비율입니다. 만약 그 주식들이 향후 5년 동안 우리의 공정가치 추정치에 도달한다면, 그 주식은 가치평가수준의 연간 1.9%의 위축을 야기할 것입니다.

반면, 주가 억제로 인해, 쉐브론은 현재 6.8%의 배당 수익률을 제공하고 있습니다. 현재 배당은 압박을 받고 있지만 경영진은 대차대조표 강세, 자본비용 절감, 주식 환매 중단 등의 영향으로 현재 우세한 유가에서도 배당을 보호할 수 있다고 자신하고 있습니다.

배당수익률 6.8%, 향후 주당순이익 증가율 13%, 연간 수익배수 마이너스 1.9%로 2025년까지 연간 총수익률이 15.1%에 이를 것으로 예상하고 있습니다.

Supermajor Big Oil Stock #6: Eni (E)

- Expected Returns: 6.0%

Eni is a major oil and gas producer based in Italy. It has exploration activity in more than 40 countries. It operates in three segments: exploration & production, gas & power, and refining & marketing. Its upstream segment is by far the largest. In 2018 and 2019, this segment generated 92% and 93% of total operating income, respectively. This is a major difference between Eni and the other energy super majors; Eni’s business is much less diversified.

In late July, Eni reported (7/30/20) financial results for the second quarter of 2020. The company reduced its production by 6.6% over the prior year’s quarter due to the pandemic and the resultant OPEC production cuts. In addition, the average realized price of oil of Eni plunged 58% and thus the company switched from a profit of €0.32 per share to a loss of -€0.40 per share.

Due to its nearly pure upstream nature, Eni is more vulnerable to the ongoing downturn than the other oil majors. It is also remarkable that Eni posted poor earnings even in the three quarters that preceded the pandemic due to lackluster oil and gas prices.

On the bright side, Eni expects to grow its output by approximately 3.5% per year on average until 2025.

성장 동인 중 하나는 약 30조 입방피트의 가스를 보유하고 있는 지중해 최대의 가스전인 이집트의 조르(Zohr)의 발전일 것입니다. 에니는 이 분야에서 50%의 지분을 가지고 있습니다. 전체적으로, 우리는 Eni가 중간 주기 수준인 1.20달러에서 향후 5년간 평균적으로 연간 6.0%의 주당 수익을 올릴 것으로 예상합니다.

에니는 약 72억 배럴의 석유를 보유하고 있으며, 이는 현재 회사의 생산률을 감안할 때 10.4년 생산에 충분합니다. 예약 기간은 특정 동료의 예약 기간보다 12년 더 짧습니다.

게다가 에니는 배당금을 제외한 배럴당 약 55달러의 약세 포인트를 가지고 있습니다. 이는 에니보다 비용을 절감하고 포트폴리오를 대폭 개편한 대부분의 석유 메이저들의 약점보다 훨씬 높은 수치이다. BP는 이미 배당 전 분기점을 $50 이하로 낮췄으며 2021년까지 $35-$40으로 줄이는 것을 목표로 하고 있습니다. 에니가 최근 70%의 배당금 삭감에 대해 설명하는 데 도움이 됩니다. 배당금에 대해서는 에니가 이탈리아에 본사를 두고 있기 때문에 미국 투자자들은 배당 원천징수세 책임이 있을 수 있다는 점을 유의해야 합니다.

에니 주식은 현재 중간주기 수익의 15.0배에 거래되고 있으며, 이는 공정가치 추정치인 12.5를 상회하는 것입니다. 만약 5년 후에 그 주가가 우리의 공정한 평가 수준으로 되돌아간다면, 그것은 연간 4.4%의 수익률 저하를 초래할 것입니다. 기대수익 다중수축, 연간 주당수익률 6% 증가, 배당수익률 3.2% 등을 감안할 때 향후 5년간 연간 총수익률이 6.0%에 이를 것으로 보입니다.

결론

최근 유가 급락과 함께 경기 침체에 대한 우려까지 겹치면서 최근 몇 주 동안 유가 주가가 크게 하락했습니다. 그 결과, 에너지 부문 전반에 걸쳐 압축적 평가와 높은 배당 수익률을 달성할 수 있게 되었습니다.

물론, 높은 수준의 기대 수익이 실현될 것이라는 보장은 없습니다. 경기침체가 장기화되면 이들 기업의 성장 전망이 불투명해지고 배당금 삭감이 초래될 수 있습니다. 이에 따라 장기집중적이고 리스크에 대한 내성이 높은 투자자만 유가증권 투자를 고려해야 합니다.

한편, 엑손 모빌은 그룹 내에서 가장 강력한 대차대조표를 가진 보수적으로 운영되는 회사이다. 석유 메이저 중 신용등급이 가장 높고, 매년 30년 이상(쉐브론처럼) 배당금을 늘려왔습니다.

반면 로열더치셸은 5년 수익률이 가장 높을 것으로 보입니다. 저평가된 주가, 향후 EPS 성장 가능성, 높은 배당수익률의 가장 강력한 조합을 보유하고 있습니다.

이 목록에 있는 모든 빅오일 주식은 2025년까지 주주들에게 매력적인 수익을 창출할 것으로 기대됩니다. 이는 투자자들, 특히 소득과 가치를 찾는 투자자들에게 잠재적으로 매력적인 선택 여섯 가지를 만들어 줍니다.

교통사고 합의 후 실손의료비(실비보험) 청구하는 방법

오늘은 자동차보험 처리 후 실손의료비보험을 받는 방법을 설명드릴거에요. 여러분 오늘 제가 다루는 주제는 근래 자동차보험 청구하신분들은 꼭 보셔야 합니다. https://youtu.be/0K7Vj14R-Mc 사람들

hdrubberband.tistory.com

미국 농업 식량 원자재 관련 주식 TOP 7 분석

농업 주식은 모든 투자자의 포트폴리오에 포함됩니다. 사실은 농업의 부산물이 말 그대로 세계를 먹여 살리는 것입니다. 그러나 다양한 이유로 수요 및/또는 공급이 중단될 수

hdrubberband.tistory.com

미국 음식, 식료품, 식품 관련 주식 TOP 7 분석

소득 투자자는 주식이 좋은 투자인지 여부를 결정하는 다양한 요소를 살펴봐야 하며, 이러한 요소 중 하나는 좋은 시간과 나쁜 시간에 배당금 지급의 안전성입니다. 경기 확장

hdrubberband.tistory.com

주식시장에서 베타(Beta)는 무엇을 의미할까요? - 주식 베타 (1)

주식선택에서 베타는 무엇을 의미할까요? 변동하는 주가 우리는 종종 "베타테스트"의 맥락에서 베타라는 단어를 듣습니다. 이는 실제 상황에서 어떤 소프트웨어 프로그램(예: 소프

hdrubberband.tistory.com

2021년 도시근로자 월평균 소득(50%~160%까지 계산)

매번 헷갈려서 내가 보려고 저장합니다. 2인은 대부분이 없는 경우가 많고 퍼센트 별로 봐야 할 거 같은데 죄다 100%, 120% 등으로 만 되어있어서 이번 7.10 부동산 대책에서 적용된 맞벌이 140%는 또

hdrubberband.tistory.com

미국 석유 관련 주식 Top 6(고점대비 하락폭이 큰 순서)

일반적으로, 에너지 주식은 높은 배당금으로 인해 소득 투자자들 사이에서 높은 평가를 받고 있습니다. 이는 잠재적으로 높은 수익률을 낼 수 있는 주식을 찾는 수입 투자자들

hdrubberband.tistory.com

미국 물(생수,식수) 관련 주식 Top 7 분석

물은 인간 생활의 기본적인 필수품 중 하나입니다. 우리가 알고 있는 생명체는 물 없이는 존재할 수 없습니다. 이러한 단순한 이유 때문에, 물은 지구상에서 가장 가치 있는

hdrubberband.tistory.com

워렌버핏 포트폴리오 Top 20 소개(Warren Buffett Portpolio)

훌륭한 사업에 투자하기 위해서는 먼저 그들을 찾아야 합니다. 워렌 버핏이 나오는 곳이죠. 버크셔 해서웨이의 포트폴리오에는 양질의 고배당 주식들이 가득합니다. 워렌 버핏이 직접

hdrubberband.tistory.com

금리 상승과 리츠(REITs)의 상관 관계

요약 모기지 리츠는 신용 및 만기 곡선 전반에 걸쳐 다른 고정 수입 지향 증권과 함께 역사적으로 거친 2022년 초 이후 채권 시장 변동성이 진정되면서 최근 몇 주 동안 안정

hdrubberband.tistory.com

생활형 숙박식설(생숙), 레지던스의 차이점 설명

생숙, 레지던스란?? 이전에 아셔야하는게 오피스텔의 운영방식에 대해 알아야 합니다. 오피스텔이란 오피스와 아파트의 중간단계가 오피스텔입니다. 그래서 임대시 사업자를 오피스(

hdrubberband.tistory.com

2022년 미국 월배당하는 고배당주 TOP 7 분석(배당률 10% 이상)

올해 은퇴를 하거나 거의 임박한 투자자들은 안정적인 소득이 필요하다는 것을 알고 있습니다. 그래서 배당주에 투자하는 것이 논리적인 선택이 됩니다. 대부분의 배당주는 분기별로 배당금을

hdrubberband.tistory.com

미국 농업 식량 원자재 관련 주식 TOP 7 분석

농업 주식은 모든 투자자의 포트폴리오에 포함됩니다. 사실은 농업의 부산물이 말 그대로 세계를 먹여 살리는 것입니다. 그러나 다양한 이유로 수요 및/또는 공급이 중단될 수

hdrubberband.tistory.com

2022년 빌게이츠 투자중인 주식 Top 21 포트폴리오 소개 - 1~7

빌 게이츠는 제프 베조스, 일론 머스크, 베르나르 아르노에 이어 세계 4위 부자다. Bill Gates는 4위로 떨어졌지만 그의 순자산은 1,240억 달러로 엄청난 금액입니다. 당연하게도 Bill

hdrubberband.tistory.com

2021년 미국 리츠(REITs) TOP 7 종목 분석 및 추천

부동산 투자 신탁(줄여서 REITs)은 의미 있는 포트폴리오 소득을 창출하기 위한 환상적인 증권이 될 수 있습니다. REIT는 일반적으로 평균 주식보다 높은 배당 수익률을 제공합니

hdrubberband.tistory.com

예금, 적금 실제 이율, 이자 계산식(Feat. 예금 금리 순위)

예금, 적금 이율 실제로 만기일에 얼마나 받게 될까?? 예적금 만기를 기다려본 사람들은 모두 알 것이다. 진짜 이자 쥐뿔도 안 주는구나...... 무엇을 포스팅할까 생각하다가 최근 하나은행 5% 적

hdrubberband.tistory.com

미국 헬스케어 추천 배당주 TOP 7 기업 분석

헬스케어 부문은 고품질 배당성장주를 발굴하기에 좋은 곳입니다. 이것의 증거를 위해서, 더 이상 배당 귀족들의 리스트를 보지 마세요. 배당성향은 S&P 500지수의 64개 종목으로

hdrubberband.tistory.com

미국 원자재 ETF중 인플레이션 헷지에 도움을 주는 관련주 TOP7

상품은 밀, 옥수수, 대두와 같은 농산물을 포괄하는 광범위한 범주입니다. 여기에는 휘발유, 천연 가스 및 디젤 연료와 같은 석유 및 파생 제품도 포함됩니다. 그러나 원자재 투

hdrubberband.tistory.com

미국 주류(알콜) 관련 주식 분석 TOP6

강한 수익을 내고 배당금을 지급하는 회사를 찾는 투자자들은 주요 주류 종목을 자세히 살펴봐야 합니다. 맥주, 와인, 주류 등 다양한 주류를 제조 유통하는 업체들입니다. 이

hdrubberband.tistory.com

미국 물(생수,식수) 관련 주식 Top 7 분석

물은 인간 생활의 기본적인 필수품 중 하나입니다. 우리가 알고 있는 생명체는 물 없이는 존재할 수 없습니다. 이러한 단순한 이유 때문에, 물은 지구상에서 가장 가치 있는

hdrubberband.tistory.com

교통사고 합의 후 실손의료비(실비보험) 청구하는 방법

오늘은 자동차보험 처리 후 실손의료비보험을 받는 방법을 설명드릴거에요. 여러분 오늘 제가 다루는 주제는 근래 자동차보험 청구하신분들은 꼭 보셔야 합니다. https://youtu.be/0K7Vj14R-Mc 사람들

hdrubberband.tistory.com

미국 담배 관련 주식 소개 Top 6(UVV,VGR,PM,MO,BTI,IMBBV)

사업주로서 강력한 브랜드 인지도와 더불어 뛰어난 충성도의 고객 기반과 함께 높은 이윤을 가진 제품을 판매하는 것이 매우 바람직합니다. 담배 산업은 시간이 지남에 따라 제

hdrubberband.tistory.com

2022년 미국 고배당주 BDC TOP 5 소개 및 투자 의견

BDC라고도 하는 사업 개발 회사는 소득 투자자들 사이에서 매우 인기가 있습니다. BDC는 일반적으로 5% 이상의 높은 배당 수익률을 가지고 있습니다. 이것은 BDC를 퇴직자와 같은

hdrubberband.tistory.com

펩시의 브랜드 - 총 230억 달러 브랜드 탐구

여러분은 펩시코(PEP)가 이제 음료 브랜드보다 식품 브랜드에서 더 많은 이익을 창출한다는 사실을 알고 있었나요? 2019년, 식품은 펩시코 전체 매출의 54%를 차지했습니다. 펩시코가 새롭게 등장

hdrubberband.tistory.com

2021년 도시근로자 월평균 소득(50%~160%까지 계산)

매번 헷갈려서 내가 보려고 저장합니다. 2인은 대부분이 없는 경우가 많고 퍼센트 별로 봐야 할 거 같은데 죄다 100%, 120% 등으로 만 되어있어서 이번 7.10 부동산 대책에서 적용된 맞벌이 140%는 또

hdrubberband.tistory.com

'미국 주식 투자 전망' 카테고리의 다른 글

| Werewolf Therapeutics, Inc. (HOWL) 분석 (1) | 2024.10.21 |

|---|---|

| Discover Financial Services (DFS) 주식 기업 분석 (0) | 2024.02.20 |

| 2023년 인플레이션에 저항하는 주식 TOP 7 (1) | 2022.12.20 |

| 미국 음식, 식료품, 식품 관련 주식 TOP 7 분석 (1) | 2022.10.23 |

| 금리 인상이 되면 수혜를 받을 미국 주식 TOP 7 (1) | 2022.10.13 |

| 미국 청정에너지 관련주 TOP 7(Feat. 태양광) (2) | 2022.09.20 |

댓글